LED驱动芯片企业晶丰明源主板上市被否 改道科创版能否成功?

在A股“闯关”失败之后,上海晶丰明源选择了科创板,开启了第二次冲刺资本市场进程。虽然科创板上市条件体现了包容性,但这并不意味着科创板上市条件宽松及其审核放松。对于晶丰明源而言,闯关科创板无异于其登陆资本市场的另一次大考,也是对企业质地的一次重新检验。

隐忧待解

去年8月,晶丰明源拟申请在上交所主板上市被否。当时证监会发审委主要关注到晶丰明源毛利率低于同行业上市公司、经销收入在主营业务中占比较高、期末存货余额逐期增加、盈利能力是否可持续等五大方面疑点。对比两次招股书披露的数据发现,发审委彼时提出的问题,有的问题已经有所缓解,有的却依旧存在,甚至还有所加重。

在经销收入占比方面,根据晶丰明源此次招股书,2016年-2018年,公司经销收入分别为4.52亿元、5.51亿元和5.6亿元,占主营业务收入的比重分别为79.72%、79.36%和73.09%。虽然占比有所下降,但依然在70%以上高位,这是因为公司销售是以“经销为主、直销为辅”。

至于毛利率低于同行上市公司问题,2016―2018年,晶丰明源综合毛利率分别为20.31%、22.06%和23.21%,公司毛利率低于可比上市公司平均水平,主要原因系同行业上市公司虽同为芯片企业,但由于主营业务产品结构不同,芯片产品及下游应用领域不同,使得各公司间毛利率水平存在一定差异。

2016-2018年末,晶丰明源存货的账面价值分别为3,869.85万元、8,696.06万元和8,803.35万元,占总资产的比例分别为13.94%、23.72%和22.46%,占流动资产的比例分别为16.23%、25.93%和24.25%。晶丰明源认为,随着公司业务规模的不断扩大,存货绝对额也会随之上升。

此外,晶丰明源的应收账款余额还在呈上升趋势,招股书显示,2016―2018年末,公司应收账款余额分别为8242.05万元、1.11亿元和1.33亿元,占营业收入的比例达14.52%、15.97%和17.37%。

晶丰明源也在风险因素中表示,报告期各期末,公司账龄在半年以内的应收账款占比达99%左右,与同行业上市公司相比,公司现阶段应收账款占营业收入比例较低、应收账款周转率较高,发生坏账损失的风险较小。

产品种类单一 采购集中度高

晶丰明源主要产品为LED照明驱动芯片,虽然产品型号较多,但产品种类较为单一,下游应用领域集中在LED照明行业。

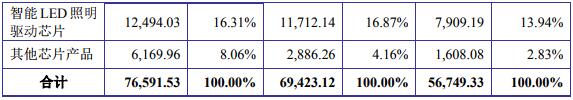

据招股书显示,通用LED照明驱动芯片与智能LED照明驱动芯片营业收入占比最大,尤其是通用LED照明驱动芯片贡献了主要的营收。报告期内,通用LED照明驱动芯片营业收入占比分别为83.23%、78.97%及75.63%,智能LED照明驱动芯片自2015年起销售,2016―2018年的营业收入占比达13.94%、16.87%及16.31%。

与许多半导体公司一样,晶丰明源也存在供应商依赖严重的问题。2016年至2018年,公司向前五大供应商采购的金额分别为3.87亿元、4.23亿元和4.51亿元,占同期采购总额的比例分别为85.88%、71.29%和75.90%,采购的集中度较高。供应商依赖性太强,在公司业务规模快速提升的情况下,若原材料供应商及外协加工商无法及时调整产能以满足公司采购需求,将对公司的生产经营产生较大的不利影响。

晶丰明源也在招股书中坦承,报告期内,单一的产品类型及下游应用有助于公司在发展初期集中精力实现技术突破,快速占领细分市场并建立竞争优势,但同时也导致公司对下游行业需求依赖程度较高,整体抗风险能力不足。如果LED照明产品的市场需求发生重大不利变化,而公司未能在短时间内完成新产品的研发和市场布局,将会对公司的营业收入和盈利能力带来重大不利影响。

针对产品种类不足的问题,晶丰明源表示,目前公司已逐步开展电机驱动芯片产品研发与销售。未来进一步拓展公司产品种类,成为公司重要的发展战略之一。

图片新闻

最新活动更多

-

5月30日立即下载>> 【白皮书】电子测试技术白皮书合集:解决五大核心挑战

-

6月19日立即报名>> 【在线研讨会】安世汽车车身照明方案

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7.30-8.1马上报名>>> 【展会】全数会 2025先进激光及工业光电展

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

精彩回顾立即查看>> 【白皮书】研华机器视觉项目召集令

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论