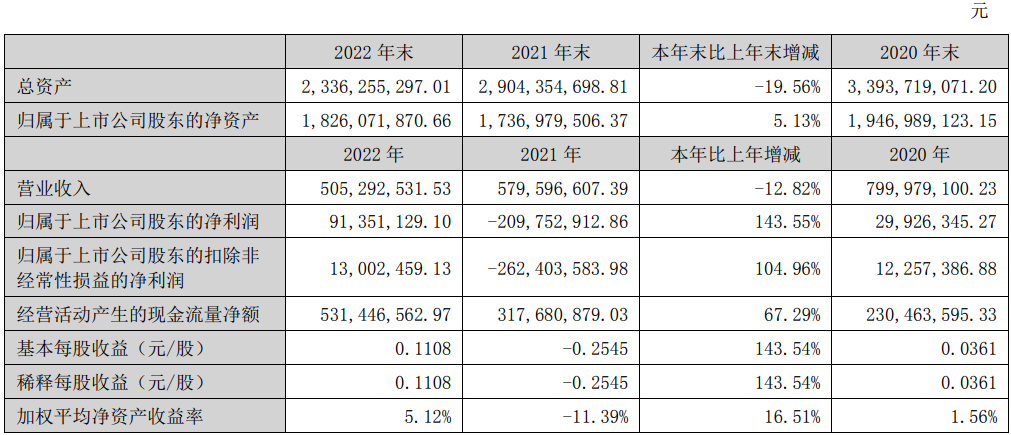

珈伟新能2022年净利润9135.11万元 同比扭亏为盈

近日,珈伟新能发布2022年年度报告。报告显示,2022年公司实现营业收入为5.05亿元,同比减少12.82%;归母净利润为9135.11万元,同比扭亏为盈。

珈伟新能聚焦清洁能源应用领域,报告期内公司主营业务和经营模式未发生重大变化。公司核心业务为光伏的消费类产品及工业化应用,包括光伏照明产品研产销、光伏电站的投资运营EPC业务、新能源电站运维业务,致力于成为国内领先的新能源综合解决方案提供商。

2023年的经营计划

1、巩固国资控股地位:报告期内阜阳市颍泉区国资委下属企业阜阳泉赋通过收购奇盛控股100%股份,间接取得了公司6.42%的股份,同时通过受让原实际控制人直接、间接持有的公司全部股份的委托表决权的形式,合计取得公司24.52%的股份表决权,成为公司新实际控制人。

为巩固控制权,阜阳泉赋拟全额认购公司正在筹备增发的股份。发行完成之后,阜阳泉赋将直接和间接持有公司共28.01%的股份,成为公司最大股东。阜阳泉赋认购公司发行新股的方案尚在推进中,公司将加快落实该方案的推进工作。

2、补充公司发展资金:阜阳泉赋的本次认购定增股份预计将为公司注入超过11亿元的现金,将大幅改善公司的现金流状况,为公司的经营发展带来积极影响。

3、招兵买马、扩充队伍:大力发展新能源电力业务是公司的重要战略布局,经过2022年的项目开发与市场开拓,公司新能源电力业务的项目储备已初具规模,并有望于2023年陆续落地。为保障项目的稳步实施,公司计划在今年持续扩招人员,打造一直精干、务实、高效的团队。

4、园区投产、产业升级:公司位于深圳龙岗的新工业园区建设全面提速,预计今年6月前后完成搬迁。新园区的投产、新设备的上马、新工艺的运用将提升公司的制造效率,强化公司在光伏照明行业的地位。

5、发展电力、稳定照明:随着海外经济的持续疲软,今年公司光伏照明业务增长预计会遭遇一定瓶颈,在努力降本增效维持照明业务的同时,国内光伏电力市场发展势头如火如荼,公司将大力推动电力业务发展,预计该业务板块今年将为公司带来较大增量。

6、夯实基础提升治理:推进公司制度体系建设,确保各项改革举措、经营决策合规运行。严格落实证券监管机构出台的各项规定,按决策程序科学决策。做好投资者者关系管理工作,认真履行信息披露义务,切实保护投资者利益。

可能面临的风险及应对措施

1、光伏照明行业竞争加剧:近年来,随着光伏照明行业进入成熟期,行业竞争日趋激烈,产品迭代速度加快,生产成本上升导致光伏照明产品的持续盈利能力存在不确定性。

应对措施:公司通过技术、产品及品牌创新,从客户不同应用场景需求及偏好出发,提供个性化、定制化产品,增加客户粘性,提升公司的市场化竞争力。

2、汇率波动风险:公司光伏照明产品大部分销往海外,随着公司进行全球化的业务布局,公司及控股子公司持有的外汇资产增加,汇率波动可能会导致公司面临汇兑损益风险。

应对措施:公司将通过外汇风险担保,缩短回款期限,调节美元销售结算比例等多种方式来降低汇率波动带来的风险。

3、光伏发电政策风险:近几年国家对光伏发电行业的扶持力度持续加大,光伏电站规模快速增长。光伏发电技术逐步成熟,成本持续下降,部分地区已实现或趋近平价上网,但大部分区域现阶段的发电成本仍高于传统能源发电的成本,考虑电网消纳、新能源间隙性波动、土地、税收等制约因素影响,光伏发电目前仍需政府扶持。公司所从事的新能源行业与国家宏观经济形势及产业政策关联度较高,如果主要市场的宏观经济或相关扶持政策发生重大变化,将在一定程度上影响行业的发展和公司的盈利水平。

应对措施:公司将加强市场预判,进一步开拓海内外市场,降低单一国家政策波动带来的风险,并且合理安排自有光伏电站建设进度。

4、原材料价格波动的风险:原材料成本占公司营业成本的比例较高,原材料价格的波动将对公司营业成本产生重大影响。公司产品的价格会根据原材料价格的波动进行相应调整,但这种调整具有滞后性,且调整幅度受限于市场供求状况和公司的议价能力,如原材料价格出现较大波动,公司的产品销售价格不能及时作出同步调整,将给公司的盈利水平带来较大的压力。

应对措施:公司适时调整采购策略,导入招投标等采购机制;同时优化工艺流程,提高原材料使用效率,严格管控生产成本。

图片新闻

最新活动更多

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7.30-8.1马上报名>>> 【展会】全数会 2025先进激光及工业光电展

-

免费参会立即报名>> 7月30日- 8月1日 2025全数会工业芯片与传感仪表展

-

精彩回顾立即查看>> 【白皮书】精确和高效地表征3000V/20A功率器件应用指南

-

精彩回顾立即查看>> 【白皮书】研华机器视觉项目召集令

-

精彩回顾立即查看>> OFweek 2025(第十四届)中国机器人产业大会

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论